Càng ít tài khoản càng dễ rối – đây là cách chia tiền tối ưu không bị phân tán

Nhiều người nghĩ rằng “càng ít tài khoản, càng gọn gàng”. Nhưng thực tế, khi dồn toàn bộ thu nhập – chi tiêu – tiết kiệm vào một nơi, bạn sẽ rất dễ rơi vào tình trạng... lẫn lộn.

Khi tiền về một chỗ – và mọi thứ bắt đầu rối

Chị Hồng Anh (38 tuổi, Hà Nội) chia sẻ:

“Trước đây tôi chỉ dùng đúng một tài khoản để nhận lương, tiêu xài, chuyển khoản học phí cho con, mua sắm online... Kết quả là mỗi tháng tôi đều không biết mình đã tiêu hết vào đâu. Khi cần đến tiền tiết kiệm, mới phát hiện không còn đồng nào”.

Tình trạng này không hiếm: thu nhập về chung một ví, sau đó mọi giao dịch diễn ra trên cùng một dòng tiền khiến người dùng khó phân biệt khoản nào dành để sống, khoản nào để tiết kiệm, khoản nào để tự thưởng hay đầu tư.

Nguyên tắc 3 tài khoản: Đơn giản nhưng cực kỳ hiệu quả

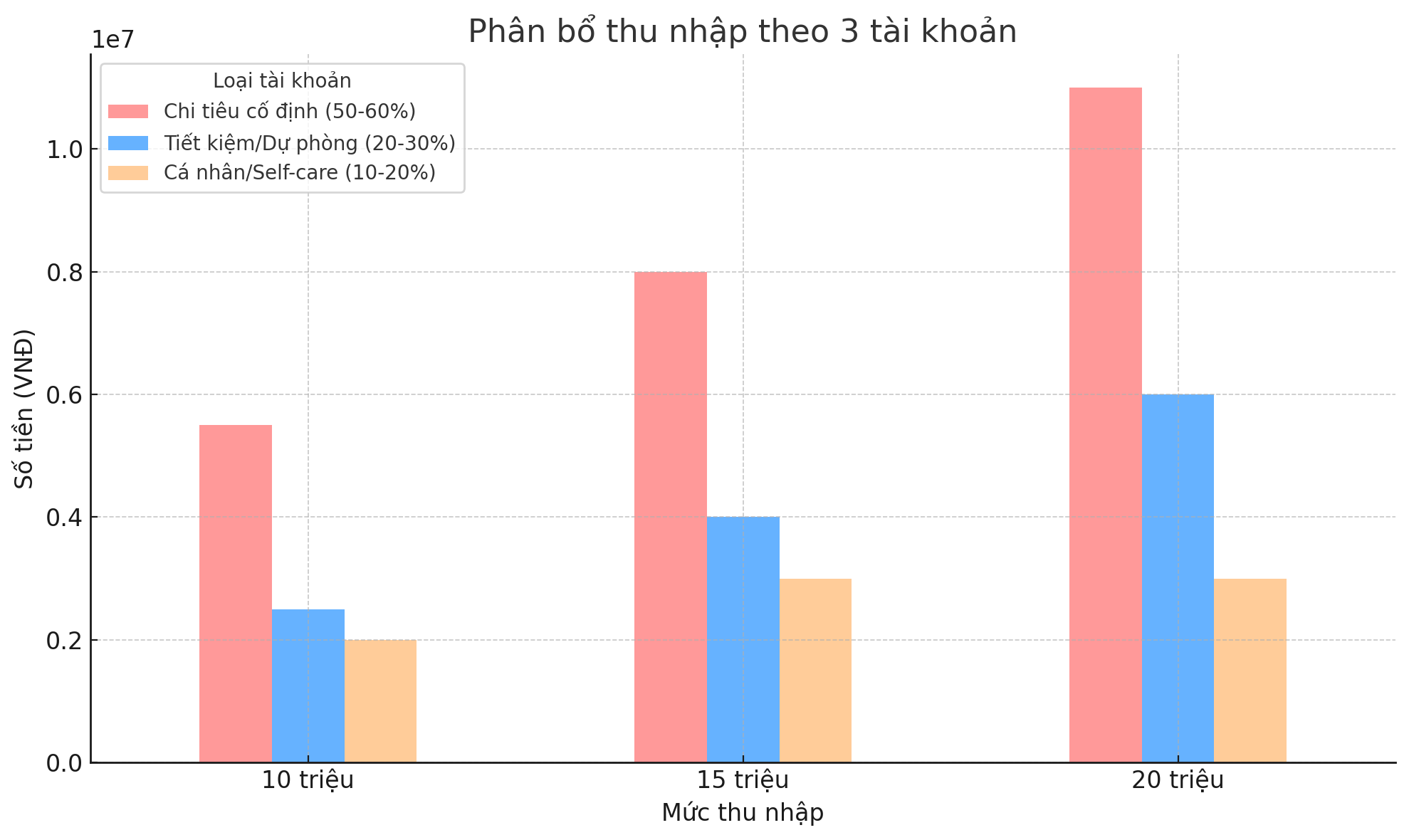

Không cần mở tới 5–7 tài khoản phức tạp. Nhiều chuyên gia khuyến nghị phụ nữ hiện đại chỉ cần chia thu nhập hàng tháng vào 3 tài khoản chính, mỗi tài khoản đảm nhiệm một chức năng:

| Tài khoản | Chức năng | Tỷ lệ tham khảo |

|---|---|---|

| Tài khoản Chi tiêu cố định | Trả tiền ăn uống, sinh hoạt, học phí con | 50–60% |

| Tài khoản Tiết kiệm/Dự phòng | Gửi tiết kiệm, quỹ khẩn cấp, mua bảo hiểm | 20–30% |

| Tài khoản Cá nhân/Self-care | Mua sắm nhỏ, chăm sóc bản thân, du lịch | 10–20% |

Mỗi tài khoản nên đặt tên riêng trong app ngân hàng, ví dụ: “Ví Gia đình”, “Tài khoản Dự phòng”, “Self-care của mẹ”. Điều này giúp dễ hình dung dòng tiền.

Ưu điểm khi tách tài khoản

- Tránh tiêu nhầm tiền tiết kiệm: Bạn sẽ không “lỡ tay” dùng tiền học phí con để mua đồ sale online.

- Dễ kiểm soát dòng tiền: Cuối tháng nhìn lại sẽ biết khoản nào vượt mức, khoản nào còn dư.

- Giảm tranh cãi tài chính trong gia đình: Vợ chồng có thể phân chia đóng góp theo từng tài khoản rõ ràng.

Vậy có bị phân tán, khó theo dõi hơn không?

Câu trả lời là không, nếu bạn dùng ứng dụng ngân hàng số có tính năng phân loại tài khoản hoặc báo cáo dòng tiền. Nhiều ngân hàng tại Việt Nam đã có sẵn tính năng “tài khoản phụ”, “mục tiêu tiết kiệm”, hoặc bạn có thể dùng app quản lý chi tiêu như Money Lover, Sổ Thu Chi MISA...

Quan trọng nhất là tư duy: Dù tiền ở nhiều nơi, nhưng mỗi nơi có một mục đích rõ ràng thì bạn vẫn kiểm soát rất tốt. Trong khi nếu “gom một chỗ”, bạn tưởng đơn giản nhưng lại rất dễ tiêu nhầm, quên mất mục tiêu tài chính ban đầu.

Tổng kết

Không cần phức tạp hóa tài chính bằng việc mở quá nhiều tài khoản, nhưng nên tách 3 ví cơ bản để dòng tiền rõ ràng hơn. Khi bạn chủ động chia tiền ra đúng nơi – đúng mục đích – thì việc quản lý tài chính cá nhân sẽ nhẹ nhàng và có kiểm soát hơn rất nhiều.