Đi làm 3 năm tiết kiệm được 1 tỷ

Đi làm 3 năm đã tiết kiệm được 1 tỷ, quả là tuổi trẻ tài cao…

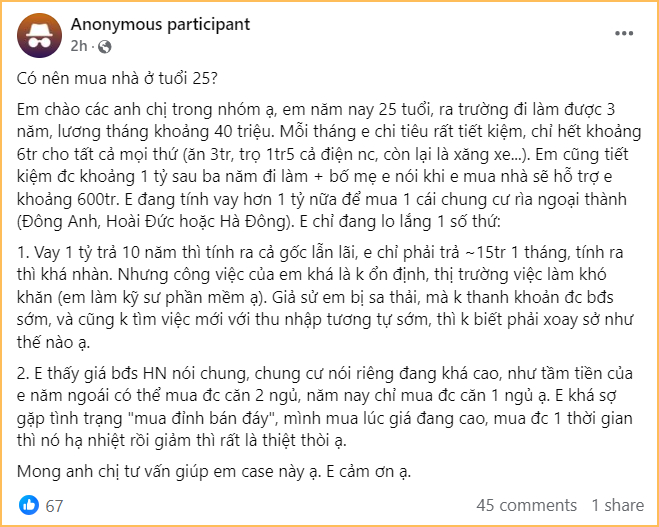

Mới đây, trong một cộng đồng chia sẻ kinh nghiệm, kiến thức quản lý tài chính, tâm sự của một chàng trai ẩn danh, 25 tuổi, khiến ai đọc xong cũng phải ngỡ ngàng, vì sao mà giỏi quá!

Mỗi tháng kiếm 40 triệu nhưng chỉ tiêu 6 triệu, còn lại tiết kiệm hết

Trong bài đăng của mình, chàng trai cho biết hàng tháng, bản thân luôn giới hạn chi tiêu trong vòng 6 triệu: 3 triệu tiền ăn, còn lại là tiền thuê trọ và xăng xe,... Với mức thu nhập 40 triệu/tháng và cách chi tiêu tiết kiệm như vậy, sau 3 năm, cậu bạn đã có 1 tỷ tiết kiệm.

Hiện tại, cậu bạn đang băn khoăn về việc có nên vay tiền ngân hàng để mua nhà hay không.

Nguyên văn chia sẻ của chàng trai 25 tuổi

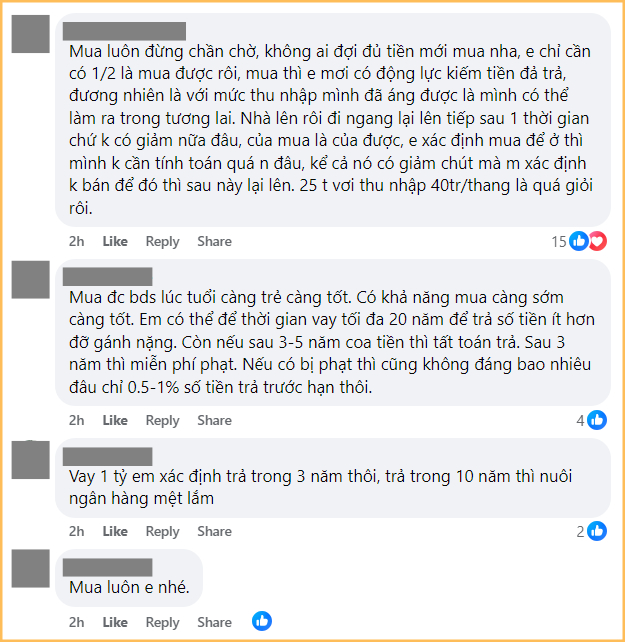

Trong phần bình luận của bài đăng, ngoài những lời khen về ý thức tiết kiệm cũng như cách chi tiêu tối giản của chàng trai trẻ, với thắc mắc “có nên mua nhà ở tuổi 25?”, nhiều người đồng tình rằng thu nhập ổn, đã có sẵn 1,6 tỷ đồng (1 tỷ tiết kiệm và 600 triệu bố mẹ cho), thì vay mua nhà lúc này là hợp lý.

Nhiều người ủng hộ chàng trai này mua nhà

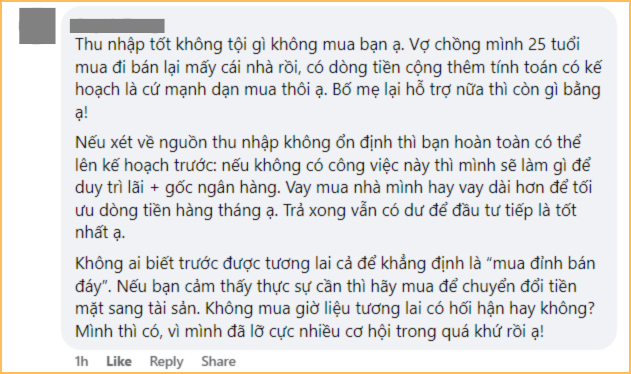

Người có kinh nghiệm “mua đi bán lại mấy cái nhà” cũng động viên cậu bạn này nên mạnh dạn mua nhà

Nếu không muốn vay nhiều thì mua mảnh đất nhỏ, để đó, cũng là ý hay

Tựu trung lại, tất cả mọi người đều cho rằng với ngân sách hiện có và tình hình thu nhập hiện tại, chàng trai này nên vay thêm tiền để mua nhà là hợp lý nhất, hoặc nếu không, cầm 1,6 tỷ đồng đi mua đất cũng không phải phương án đáng cân nhắc trong trường hợp bản thân chưa tự tin vay ngân hàng tiền tỷ.

2 điều cần lưu tâm khi người trẻ quyết định mua nhà, mua đất

Có trong tay một số vốn nhưng không muốn gửi tiết kiệm, mua BĐS là một trong những phương án được không ít bạn bạn trẻ lựa chọn, dù có phải vay thêm tiền đi chăng nữa, vì nếu không phải mua để đầu tư, thì cũng là mua để có tài sản về lâu về dài.

Để quyết định mua BĐS nói chung không tạo ra áp lực nợ nần quá lớn, đừng quên cân nhắc kỹ 2 điều dưới đây.

1 - Tính toán, cân đối kỹ lưỡng để khoản vay không vượt quá khả năng chi trả

Để tính toán khoản vay mua nhà và cân đối số tiền phải trả ngân hàng mỗi tháng với mức thu nhập, bạn có thể áp dụng quy tắc 28/36 có nguồn gốc từ các ngân hàng Mỹ, thường được dùng để xem xét các khoản vay thế chấp mua nhà.

Theo quy tắc 28/36: Bạn chỉ nên dành tối đa 28% tổng thu nhập hàng tháng của mình cho khoản vay mua nhà, và tối đa 36% thu nhập cho toàn bộ các khoản vay khác.

Ảnh minh họa

Ví dụ như trường hợp của chàng trai 25 tuổi trong câu chuyện phía trên, thu nhập hàng tháng là 40.000.000đ. Như vậy, trong 1 tháng:

- Số tiền tối đa mà cậu bạn nên dành cho khoản vay mua nhà là: 40.000.000 x 28% = 11.200.000.

- Số tiền tối đa mà cậu bạn nên dành cho tất cả các khoản nợ (bao gồm cả nợ vay mua nhà và nợ khác) là: 40.000.000 x 36% = 14.400.000.

Trong trường hợp không có khoản nợ nào khác ngoài tiền vay mua nhà, chàng trai này hoàn toàn có thể cân nhắc tăng tỷ lệ vay mua nhà lên thành 36%/tổng thu nhập hàng tháng.

2 - Chừa cho mình đường lui

Nếu chưa tự tin vào việc trong tương lai - sau khi vay tiền mua nhà, bản thân có thể duy trì được mức thu nhập như hiện tại, hoặc tăng thu nhập lên mức cao hơn so với hiện tại, ngoài việc tính toán, cân đối khoản tiền phải trả ngân hàng mỗi tháng, đừng quên xây dựng quỹ dự phòng.

Thu nhập chưa chắc đã tăng, lại có khoản nợ phải trả mỗi tháng, đồng thời vẫn muốn duy trì việc xây dựng quỹ dự phòng, cách duy nhất chính là “nới” thời hạn vay. Cùng là khoản vay 1 tỷ, nhưng vay trong kỳ hạn 3 năm, thì số tiền bạn phải trả hàng tháng sẽ cao hơn so với việc vay trong kỳ hạn 15 năm, hoặc 20 năm.