Bảng chi tiêu của cô gái 22 tuổi kiếm gần 10 triệu/tháng khiến nhiều người khen, nhưng vẫn còn 1 điểm gây tranh cãi

Còn trẻ mà đã biết vun vén chi tiêu đâu ra đấy, không khen không được.

Mới đây, trong một cộng đồng chia sẻ kinh nghiệm, kiến thức quản lý tài chính cá nhân, tâm sự của một cô gái 22 tuổi đã nhận được sự quan tâm của cộng đồng mạng.

Tranh cãi vì khoản chi 1,5 triệu đồng để làm nail, làm tóc

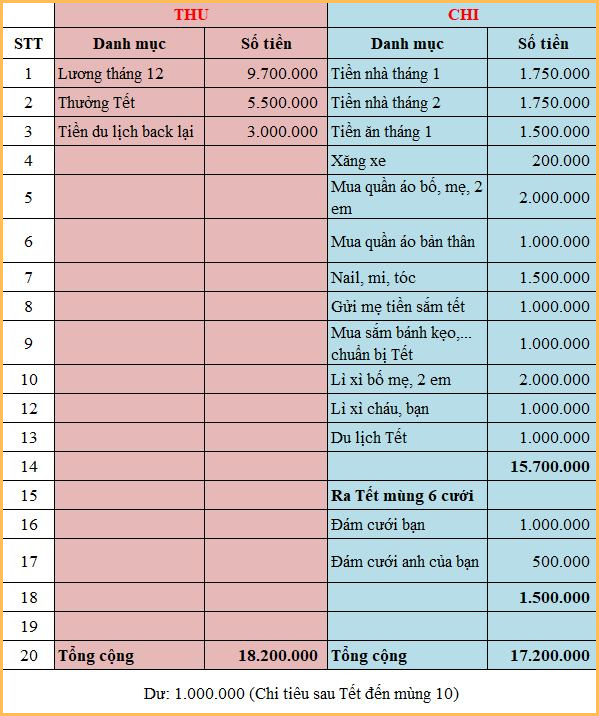

Với mức thu nhập 9,7 triệu đồng/tháng cùng thêm tiền thưởng Tết và tiền hoàn trả quỹ du lịch, cô dự định chi tiêu Tết hết tổng cộng 17,2 triệu đồng; 1 triệu dư ra để dành trang trải khoảng thời gian chờ lương sau nghỉ Tết.

Bảng dự trù chi tiêu của cô gái 22 tuổi

"Trước Tết em phải chi thêm khoản tiền nhà tháng 2 vì kiểu gì chủ trọ cũng đòi trước Tết, tiền nhà đã bao gồm điện nước vì em ở chung với bạn ạ. Tiền ăn chủ yếu ăn buổi trưa ở công ty, em sẽ mang cơm, còn buổi tối thường thì có hôm em ăn, có hôm không, đồ ăn mẹ em có gửi từ quê nên cũng tiết kiệm.

Các khoản khác anh chị xem giúp em có cắt giảm được gì nữa không ạ, vì em cũng muốn đến hôm ngày thần tài mua nửa chỉ vàng gửi mẹ giữ hộ em ạ. Em cảm ơn anh chị" - Cô viết.

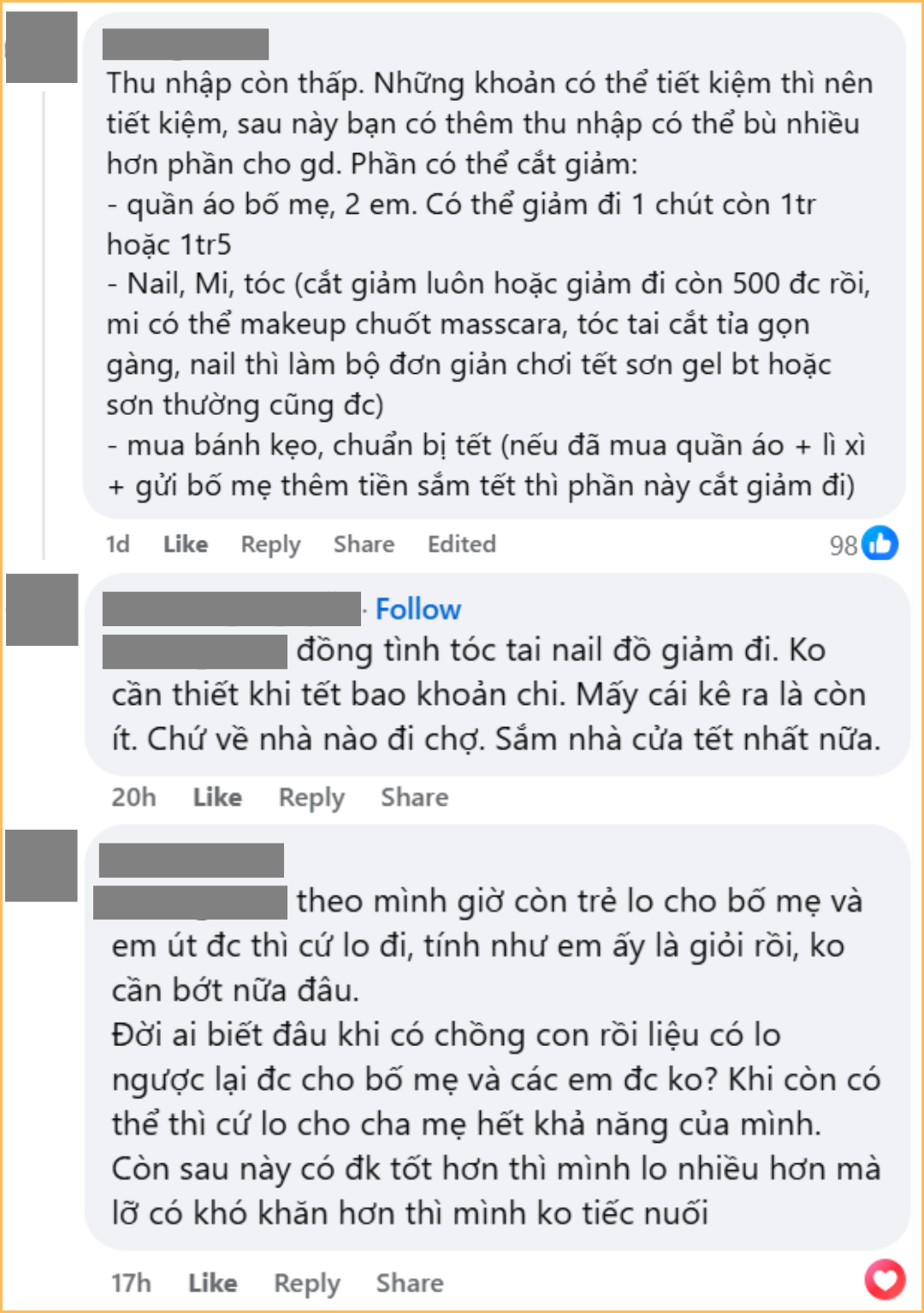

Trong phần bình luận của bài đăng, nhiều người phải khen cách cô dự trù chi tiêu Tết. Tuy nhiên, CĐM lại chia làm "2 phe" với bảng chi tiêu của cô gái 22 tuổi này. Một bên cho rằng cô nên cắt khoản 1,5 triệu đồng để làm nail, làm tóc. Một bên lại phản đối, cho rằng cô còn trẻ, việc chi từng đó tiền để chăm sóc ngoại hình đón Tết là hợp lý, không nên cắt bỏ.

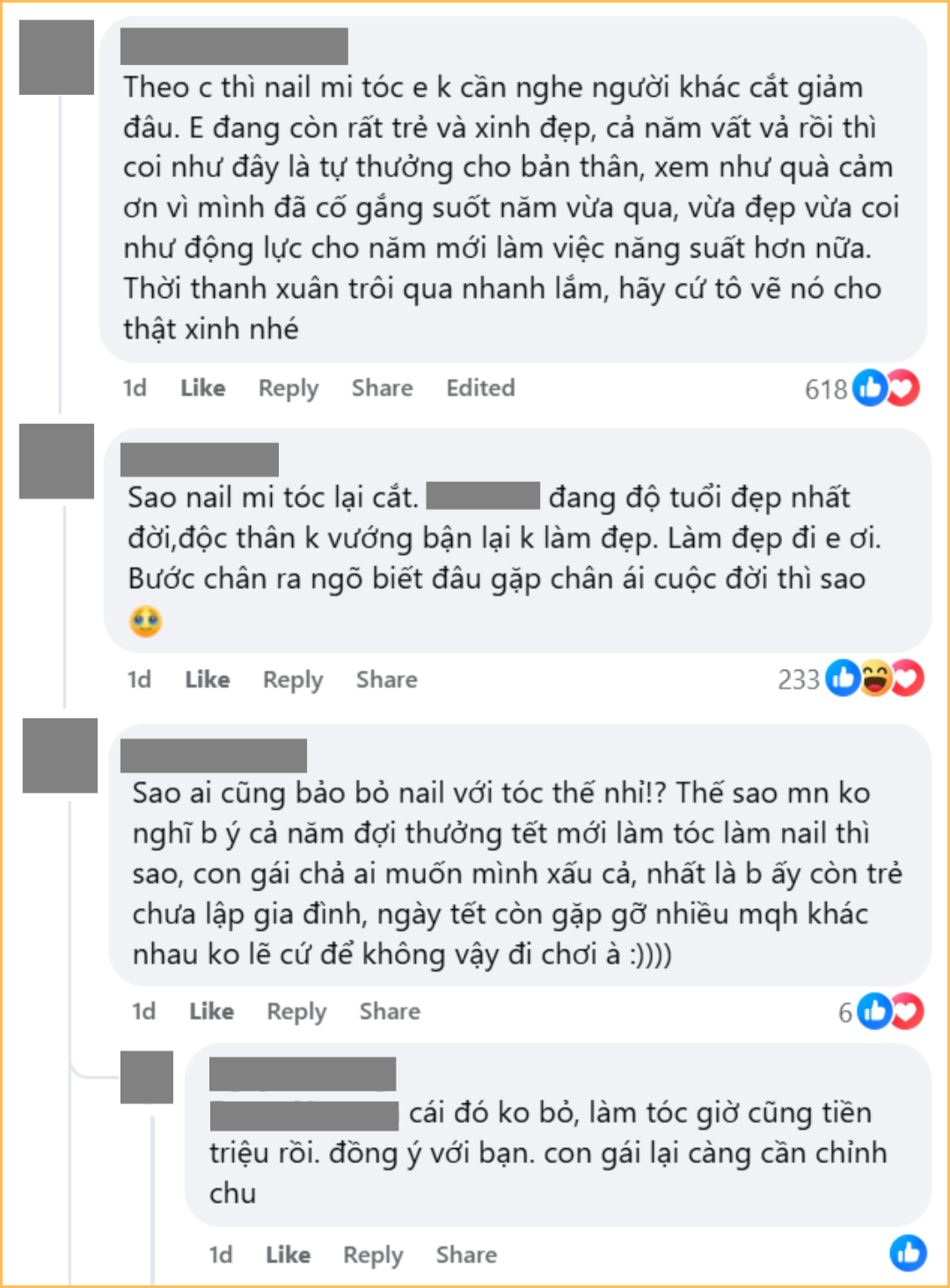

Nhiều người khuyên cô nên cắt khoản tiền làm nail, làm tóc, thậm chí là cả tiền mua quần áo diện Tết nếu muốn tiết kiệm tối đa

Cũng có rất nhiều người khuyên cô nên chi tiền làm nail, làm tóc vì “còn trẻ, chăm chút chỉn chu ngoại hình là đúng, không có gì vô lý mà cần cắt giảm”

Tựu trung lại, người theo chủ nghĩa tiết kiệm tối đa cho rằng chỉ chi tiền cho những đầu mục "không chi không sống được"; còn người theo chủ nghĩa vừa tiết kiệm vừa tận hưởng cuộc sống thì cho rằng chi tiền chăm chút ngoại hình là việc nên làm.

Không có quan điểm nào là hoàn toàn đúng hay hoàn toàn sai, vì suy cho cùng, chi tiêu và tiết kiệm vẫn là câu chuyện cá nhân. Chỉ cần bản thân thấy đủ, thấy hợp lý là được.

Nhưng phải làm sao để vừa chăm sóc bản thân, chăm chút ngoại hình mà vẫn dư tiền tiết kiệm?

2 việc cần làm để vừa có tiền tiết kiệm, vừa có tiền đầu tư cho bản thân

1 - Chuẩn bị trước các khoản tiền cần chi trong năm

Tiền tiêu Tết, tiền biếu bố mẹ là 2 trong số những khoản tiền gần như bắt buộc phải chi mỗi năm. Để chủ động hơn, bạn có thể dự trù trước số tiền cần chi theo từng khoản chi cụ thể:

Ảnh minh họa

- Tiền đi lại (cả 2 chiều)

- Tiền lì xì (ông bà, bố mẹ, các cháu, con của bạn bè,...)

- Tiền chăm sóc bản thân (mua quần áo, làm tóc, làm nail,...)

- Tiền mua thực phẩm (bánh chưng, gà, giò chả,...)

Sau khi liệt kê tất cả các nhu cầu của bản thân (và gia đình) trong dịp Tết cùng mức ngân sách cho từng khoản, nếu cảm thấy tổng số tiền hơi cao, bạn có thể tiếp tục rà lại từng nhu cầu, để tìm ra những mục có thể cắt giảm.

Khi đã chốt được mức ngân sách cuối cùng, bạn đem chia cho 12, là sẽ biết số tiền mình cần tiết kiệm mỗi tháng để đón Tết chủ động, đỡ áp lực tài chính.

2 - Phân bổ chi tiêu theo nguyên tắc 6 chiếc lọ

Đây là công thức được tạo ra bởi T. Harv Eker - Tác giả của 2 cuốn sách bán Bí mật tư duy triệu phú (Secret of Millionaire Mind) và Làm giàu nhanh (Speed Wealth).

Theo Harv Eker, bất cứ ai cũng có thể sử dụng phương pháp 6 chiếc lọ để duy trì thói quen tiết kiệm, đồng thời có một lối sống cân bằng (không hưởng thụ quá mức nhưng cũng không phải sống quá khổ, quá tằn tiện).

Ảnh minh họa

1. 55% thu nhập cho Quỹ nhu cầu thiết yếu: Chi phí sinh hoạt, ăn uống, di chuyển,...

2. 10% thu nhập cho Quỹ giáo dục: Mua sách, đăng ký tham gia các khóa học cải thiện kỹ năng chuyên môn trong lĩnh vực nghề nghiệp bạn đang theo đuổi.

3. 10% thu nhập cho Quỹ trải nghiệm: Mua các sản phẩm chăm sóc bản thân hoặc mua trải nghiệm mới (đi du lịch, dùng bữa tại các nhà hàng sang trọng,...)

4. 10% thu nhập cho Quỹ tự do tài chính: Hay còn có tên gọi khác dễ hiểu hơn chính là quỹ hưu trí - khoản tiền giúp bạn sống thảnh thơi, an tâm lúc về già.

5. 10% thu nhập cho Quỹ tiết kiệm dài hạn: Khác với quỹ tự do tài chính, quỹ tiết kiệm dài hạn là khoản tiền phục vụ cho các nhu cầu lớn trong cuộc sống của mỗi cá nhân như mua nhà, mua xe, kết hôn,...

6. 5% thu nhập cho Quỹ giúp đỡ người khác: Đây là khoản quỹ để bạn đi làm từ thiện, giúp đỡ người thân, bạn bè…

Harv Eker khuyên mọi người nên lập 6 tài khoản ngân hàng khác nhau tương đương với 6 chiếc lọ trên và chia thu nhập vào từng tài khoản vào ngày đầu mỗi tháng, để tránh việc khoản quỹ này "lẹm" vào khoản quỹ kia.

Trong trường hợp bạn chưa đủ tự tin để duy trì các nhu cầu thiết yếu trong cuộc sống (chi phí thuê nhà, ăn uống, đi lại), Harv Eker khuyên bạn có thể cân nhắc dồn 5% thu nhập cho Quỹ giúp đỡ người khác vào Quỹ nhu cầu thiết yếu. Ông cũng nhấn mạnh rằng để duy trì thói quen tiết kiệm và có một lối sống cân bằng, khoản Quỹ giúp đỡ người khác là đầu mục duy nhất mà bạn nên cắt bỏ trong thời gian ngắn hạn.