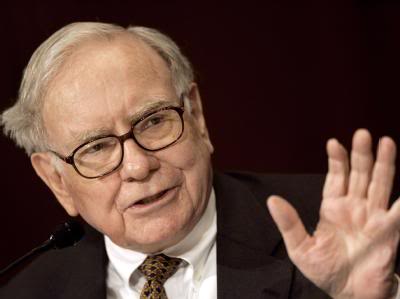

Warren Buffett: "Hãy tham lam khi người khác sợ hãi"

Được tôn vinh là “Hiền tài xứ Omaha”, “nhà đầu tư huyền thoại” Warren Buffett rất nổi tiếng do sự kiên định trong triết lý đầu tư theo giá trị cũng như lối sống tiết kiệm dù sở hữu khối tài sản khổng lồ.

Nhiều người cho Warren Buffett biết phù phép đối với đồng USD. Donald Keough - chủ tịch hãng Coca Cola và là bạn thân của Warren Buffett từ những năm 1950 - kể lại: “Một ngày nọ, Warren nói với tôi rằng nếu giao cho anh ta 5.000 USD, tôi sẽ không còn phải lo lắng về việc có đủ tiền vào đại học cho 5 đứa con nữa. Lúc đó tôi không rõ Warren định làm gì nên không dám giao tiền cho anh ta. Giá như tôi dám đưa cho anh ta món tiền ấy, thì ngày nay tôi đã có dư tiền mua cả một trường đại học lớn”.

Học

Từ thời hồi niên thiếu, Warren Buffett đã ham mê những con số đến mức ghi nhớ dễ dàng các kết quả tính toán. Lên tám, Buffett đã bắt đầu đọc các tác phẩm viết về thị trường chứng khoán (TTCK) của ông cụ thân sinh mình. Khi được 11 tuổi, ông chú ý tìm hiểu bảng niêm yết giá ở Harris Upham, nơi cha ông làm nghề môi giới. Trong năm đó, lần đầu tiên trong đời, ông mua cổ phiếu (CP) của Công ty Citries Sennce Preferred.

Ở tuổi 13, Buffett đã làm công việc giao báo cho hai tờ Washington Post và Washington Times Herald. Bằng số tiền tiết kiệm được, ông mua các máy chơi bắn bi tân trang với giá 25 mỗi chiếc rồi đặt ở các tiệm cắt tóc gần nhà. Chẳng bao lâu, Buffett làm chủ 7 máy và đem về gia đình mỗi tuần 50 USD. Sau đó cùng với một người bạn Trung học, Buffett mua được một chiếc Rolls Royce đời 1934 với giá 350USD và đem cho thuê mỗi ngày 35 USD. Vào thời gian ông tốt nghiệp Trung học lúc 16 tuổi, đã dành dụm được 6000USD.

Trong năm học cuối ở viện Đại học Nchraska, Buffet đã đọc cuốn "The Inteuigent Investor", một tác phẩm kinh điển của Benjamin Graham. Ông này tin rằng nhà đầu tư tính toán chính xác được giá trị đích thực của một Công ty để mua CP theo giá thấp hơn nó sẽ dễ làm giàu. Chính phương pháp toán học này đã đánh thức năng khiếu tính toán của Buffet. Sau khi đậu bằng Master về kinh tế học ở Đại học Columbia, Buffet quay về Omaha làm công việc đúc kết tin tức cho Công ty môi giới của cha ông.

Năm 1954, theo lời mời của Graham, ông chuyển đến New York làm việc cho Công ty Graham-newman Corp. Suốt thời gian làm việc ở đây, Buffet hoàn toàn bị lôi cuốn bởi phương pháp đầu tư của vị thầy thông thái. Ngoài Buffet, Graham còn thuê thêm Waller Schloss, Tomkapp và Bill Ruane.

Đam mê kinh doanh

Ngay từ khi còn nhỏ, trong khi các bạn vô tư chơi đùa thì trong đầu óc em bé Warren Buffett đã suy nghĩ làm sao trở nên giàu có. Lúc 6 tuổi Warren đi bán soda từng nhà để kiếm tiền cho dù có cha là một đại biểu liên bang và cũng là một nhà đầu tư Ngân hàng. Sau đó cậu và các bạn dùng toán tìm cách thắng trong các trận cá độ đua ngựa bằng cách bán những lời khuyên. Dĩ nhiên họ bị cấm vì không có giấy phép. Vào lúc 11 tuổi cậu mua stock (chứng khoán) của Cities Service với giá 38USD Mỹ/share (cổ phiếu) nhưng rồi stock này xuống giá còn 27 đô Mỹ và khi nó lên lại tới 40 đô Mỹ cậu vội vàng bán "chạy làng".

Tuy nhiên stock này thời gian sau liên tục lên giá tới $ 200/share. Cậu học được một bài học nhớ đời: phải kiên nhẫn trong đầu tư. Lớn tuổi hơn, cậu đầu tư vào đất đai, quản lý những đường dây giao báo, đặt máy pin-balls (đá banh bàn) tại những hiệu hớt tóc để kiếm tiền cho đến khi vào Đại học.

Sống đơn giản liêm khiết

Tuy là một người giàu có nhưng Warren sống trong một căn nhà chỉ trị giá 31.500 USD Mỹ đã mua hơn 40 năm nay, mặc áo quần bình thường, ăn uống bình dân như mọi người. Ông uống Coca Cola, ăn kẹo See’s Candy và ít người biết ông là người giàu nhì thế giới. Trong khi những CEO khác sống đế vương với tiền lương nhiều triệu dollars, vô số tiền thưởng cùng nhiều phụ cấp linh tinh khác, Warren khiêm tốn lĩnh lương của một CEO hàng đầu thế giới với mức lương 100.000 USD Mỹ/năm.

Tính ông đâu ra đó, có một lần con gái ông, Susie hỏi mượn 20 USD Mỹ tiền mặt để trả tiền parking trong sân bay và ông đã yêu cầu cô phải ký check trả lại mình. Vào những năm của thập niên 1990, suy thoái đạo đức của các ngành tài chính trên đà gia tốc. Ông luôn luôn lên án việc gian lận sổ sách chứng từ. Để ngăn ngừa tình trạng trên, ông chọn những cộng sự viên có đạo đức làm việc quanh mình. Đặt "thành thật và liêm khiết" lên hàng đầu khi phỏng vấn tuyển chọn nhân viên, ông luôn tụ hỏi, "Nếu người này làm con dâu hay con rể thì mình có đồng ý không"?

Lời khuyên của Warren Buffett

Tìm hiểu bí quyết đầu tư thành công của ông Warren Buffett, báo giới đã trò chuyện với TS. Rober P. Miles, một chuyên gia về Warren Buffett về những lời khuyên mà ông Buffett thường dành cho các nhà đầu tư.

Tiến sĩ Miles đã bỏ ra rất nhiều năm để nghiên cứu về Buffett và quỹ đầu tư Berkshire Hathaway của ông, và đã cho ra đời ba cuốn sách nổi tiếng về Warren Buffett, cũng như đã đi nhiều nơi để diễn thuyết về bí quyết thành công của Buffett.

Không phải chỉ thiên tài mới thành công trong đầu tư. Để thành công, nhà đầu tư cần biết mình muốn gì và phải làm gì. Theo ông Miles, “Buffett luôn khuyên các nhà đầu tư phải biết đầu tư là gì”.

Còn ông Buffett định nghĩa về đầu tư như sau: “Bạn phải mua một Đô la mà chỉ trả 50 xu. Đó là đầu tư giá trị”. “Khi tham gia vào thị trường chứng khoán, bạn phải luôn suy nghĩ mình là nhà đầu tư chứ không phải đầu cơ”, Buffett thường nói như thế.

Có ba khái niệm cơ bản về đầu tư mà nhà đầu tư phải biết. Trước hết là giá thị trường (market price), là giá bán cổ phiếu trên thị trường niêm yết, hay giá thỏa thuận mua bán trên thị trường OTC.

Thứ hai là giá trị sổ sách (book value), được tính bởi tài sản có của doanh nghiệp trừ đi tài sản nợ.

Cuối cùng, và cũng là quan trọng nhất, là giá trị nội tại (intrinsic value), nghĩa là toàn bộ giá trị mà khoản đầu tư mang lại.

Vậy làm thế nào để nhà đầu tư có thể tạo ra một đô la từ 50 xu? Ông Miles cho biết: “Bạn phải khai thác công ty đó. Làm thế nào? Trước nhất bạn phải đánh giá khả năng của ban lãnh đạo công ty. Ông Buffett luôn khuyên các nhà đầu tư rằng họ chỉ nên tin tưởng vào ban quản trị của một công ty khi người quản lý có ba đặc điểm sau: sự liêm chính (integrity), nghị lực (energy) và trí tuệ (intelligence). Nếu thiếu một trong ba yếu tố trên, đó không thể là một người quản lý giỏi.

Điều thứ hai nhà đầu tư phải quan tâm là quản trị doanh nghiệp (corporate governance). Dù cho ban quản lý của công ty rất thông minh và có thể lèo lái công ty đạt được mục tiêu đề ra, nhưng nếu ban quản lý đó không có đạo đức thì sự hưng thịnh của công ty cũng sẽ không bền. Để đánh giá được giá trị này của công ty, nhà đầu tư, dù sở hữu rất ít cổ phiếu, cũng cần phải theo dõi công ty, tham gia vào bất cứ các cuộc họp mở nào, thường xuyên liên hệ với các chuyên viên quan hệ đầu tư của công ty, xem trang web của công ty để biết tình hình hoạt động của nó.

Các nhà đầu tư Việt Nam nên tỉnh táo, đừng để bất cứ một tin đồn nào làm ảnh hưởng đến quyết định của mình. Trong những thời điểm khó khăn, rất nhiều nhà đầu tư phải chịu những khoản lỗ lớn. Những thời điểm này chính là những thời điểm thuận lợi cho các nhà đầu tư thông minh. Nếu bạn tin mình là một nhà đầu tư thông minh, bạn phải kiếm được nhiều lợi nhuận khi thị trường đi xuống hơn là khi thị trường đi lên."

Một trong những yếu tố rất quan trọng khi đánh giá giá trị của bất cứ một công ty nào chính là bản báo cáo thường niên hay định kỳ của công ty đó. Ông Miles cho biết: “Chính nhờ thói quen đọc bản báo cáo thường niên của các công ty niêm yết mà ông Buffett đã kiếm được một khoản lợi lớn cho Berkshire Hathaway."

Năm 2005, trong một lần đọc báo cáo thường niên của các công ty Trung Quốc, ông Buffett đã nhìn thấy được tiềm năng mà Công ty Petro China có thể mang lại. Lúc đó, ông Buffett đã bỏ ra 500 triệu đô la đầu tư vào Petro China. Ba năm sau, giá trị cổ phiếu mà ông nắm giữ ở Petro China đã tăng từ 500 triệu Đô la lên 3,5 tỉ Đô la. Câu chuyện Petro China chính là một trong những câu chuyện về đầu tư thành công của thiên tài Buffett.

Có quá nhiều công ty trong nhiều lĩnh vực khác nhau, vậy nhà đầu tư biết chọn công ty nào? Họ không thể đọc hết các bản báo cáo tài chính.

“Theo ông Buffet, nhà đầu tư nên chọn những lĩnh vực mà mình hiểu rõ. Sau đó là chọn các công ty trong lĩnh vực đó và nghiên cứu các báo cáo tài chính của họ. Trong bản báo cáo tài chính, nhà đầu tư có thể biết công ty đó đang làm ăn ra sao, tầm nhìn của nhà quản lý, tương lai của lĩnh vực công ty đó hoạt động và các kế hoạch hành động cũng như mục tiêu của công ty trong tương lai”, ông Miles chia sẻ.

Nhà đầu tư thông minh

“Thị trường nào cũng vậy, luôn có các tin đồn. Điều quan trọng mà nhà đầu tư cần có chính là cái đầu tỉnh táo để đánh giá. Số đông các nhà đầu tư, theo Benjamin Graham, trong cuốn Intelligent Investor (cuốn cẩm nang của Warren Buffett), được gọi là “ông Thị trường” (Mr. Market). Họ mua vào khi vui và sẵn sàng trả giá gấp đôi để mua được cổ phiếu yêu thích của mình. Nhưng khi buồn, họ sẵn sàng bán lại nó với giá còn một nửa.

Nhà đầu tư khôn ngoan không nên đi theo “ông Thị trường” mà phải hiểu rõ tâm tính của ông ta và lợi dụng đặc điểm này. Người thắng cuộc trên thị trường chứng khoán là người biết sử dụng lý trí của mình, không để cảm xúc chế ngự. Phải luôn xem chừng “ông Thị trường”, xem ông ta hành động thế nào. Nhà đầu tư khôn ngoan chỉ nên bán ra khi “ông Thị trường” vui và mua vào khi ông ta buồn”.

Ngoài ra, nhà đầu tư phải xem cổ phiếu là doanh nghiệp, đầu tư chứng khoán là đầu tư xây dựng doanh nghiệp đó. “Bạn đừng mang tư tưởng đầu cơ khi bước chân vào thị trường chứng khoán”, ông nói.

Và một điều quan trọng nhà đầu tư cần phải quan tâm chính là biên độ an toàn (margin of safety), mà theo định nghĩa của ông Benjamin Graham trong cuốn Intelligent Investor, là giá mà một khoản đầu tư có thể được thực hiện với rủi ro thấp nhất.

Ông Miles cho biết, “Buffett nói rằng mỗi nhà đầu tư có những cách tính toán riêng. Các cách tính toán này có thể sai, do có những yếu tố ngoài thị trường, không đoán trước được ảnh hưởng đến giá trị của cổ phiếu. Do đó nhà đầu tư phải tính đến biên độ an toàn”.

Warren Buffett có hai nguyên tắc đầu tư tâm đắc mà ông thường nói với những nhà đầu tư của mình. Một là “không được lỗ” và hai là “không được quên nguyên tắc một”.

Ông Miles kết thúc buổi nói chuyên bằng một lời khuyên: “Các nhà đầu tư Việt Nam nên tỉnh táo, đừng để bất cứ một tin đồn nào làm ảnh hưởng đến quyết định của mình. Trong những thời điểm khó khăn, rất nhiều nhà đầu tư phải chịu những khoản lỗ lớn. Những thời điểm này chính là những thời điểm thuận lợi cho các nhà đầu tư thông minh. Nếu bạn tin mình là một nhà đầu tư thông minh, bạn phải kiếm được nhiều lợi nhuận khi thị trường đi xuống hơn là khi thị trường đi lên.

Trong nghiên cứu của mình, tôi nhận ra rằng những năm mà thị trường chứng khoán Mỹ gặp khủng hoảng chính là những năm mà Berkshire Hathaway tạo ra lợi nhuận cao nhất. Nếu bạn làm được điều này, bạn đã thành công”.

TIN CÙNG CHUYÊN MỤC

Xem theo ngày