Bảng chi tiêu khiến CĐM “dậy sóng”: Đi du học lấy bằng Thạc sĩ xong ở nhà chồng nuôi, mỗi tháng cầm 120 triệu chi tiêu vẫn thấy thiếu

Câu chuyện của cô vợ này đang nhận về nhiều ý kiến trái chiều của cộng đồng mạng.

Mới đây, trong một cộng đồng chia sẻ kinh nghiệm, kiến thức quản lý tài chính, một cô vợ đã kể lại vấn đề “nhức nhối” trong việc chi tiêu, tiết kiệm và xin CĐM tư vấn, cho lời khuyên. Tuy nhiên phản ứng mà cô nhận được lại có phần không mấy tích cực.

Cộng đồng mạng đồng lòng “trường hợp này chúng tôi không dám cho lời khuyên”

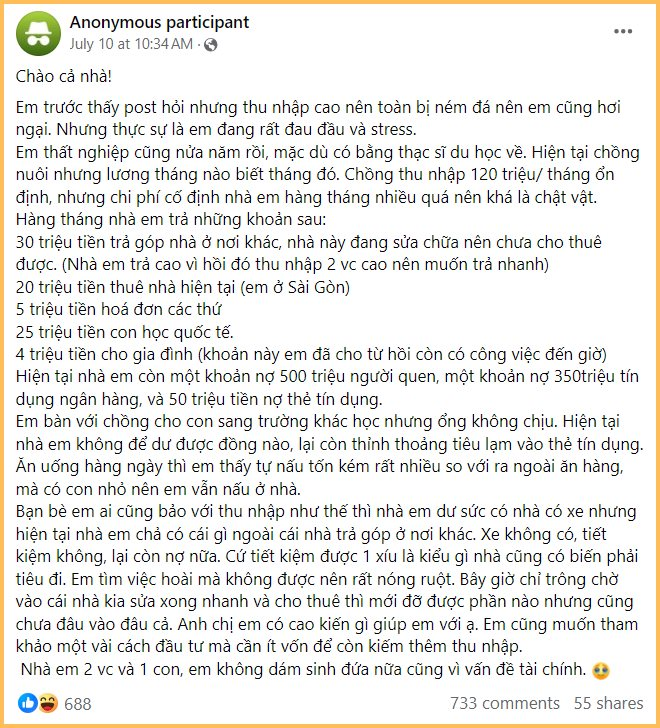

Chia sẻ của cô vợ này có thể tóm tắt như sau: Dù từng đi du học lấy bằng Thạc sĩ nhưng nửa năm qua cô vẫn thất nghiệp, mọi chi tiêu trong gia đình (2 vợ chồng và 1 con nhỏ) đều dựa vào thu nhập của chồng. Mỗi tháng, chồng đều đưa cho cô 120 triệu để chi tiêu nhưng cô vẫn thấy không đủ. Hai vợ chồng hoàn toàn không có tiền tiết kiệm hay dự phòng và còn đang phải gánh tới 3 khoản nợ.

Nguyên văn chia sẻ của cô vợ

Các khoản nợ cần trả cũng như chi tiêu trong tháng của gia đình này có thể tổng kết như sau:

- Nợ vay mua nhà: 30 triệu.

- Nợ chưa đến hạn phải trả: 900 triệu (500 triệu nợ người quen, 350 triệu nợ vay tín dụng ngân hàng, 50 triệu nợ thẻ tín dụng).

- Tổng chi tiêu của gia đình chưa tính tiền ăn: 54 triệu (tiền thuê nhà, phí dịch vụ, tiền học phí của con, tiền biếu bố mẹ).

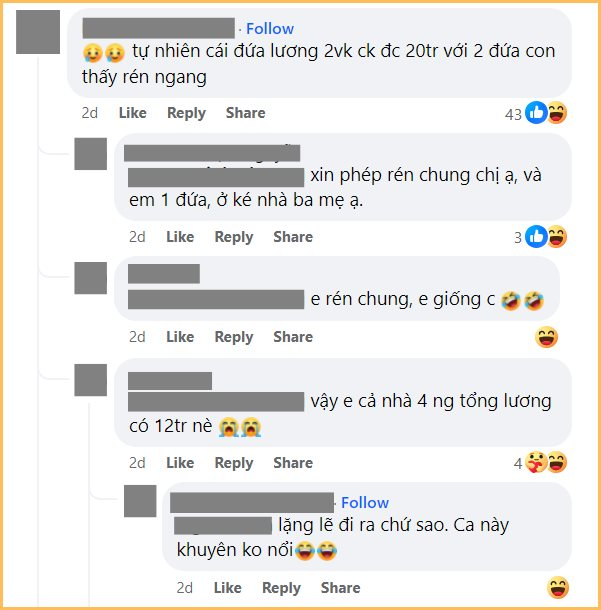

Ở phần bình luận, mọi người đều “thở dài” và gần như không có mấy ai hiểu và đồng cảm được với “cơn stress” của cô vợ. Cũng có không ít người đùa rằng họ chẳng dám đưa ra bất kỳ lời khuyên nào trong trường hợp này vì… “còn ốm thì thu nhập mới đạt được đến con số 120 triệu/tháng”.

Nhiều người không dám đưa ra lời khuyên cho hoàn cảnh của cô vợ trong câu chuyện này

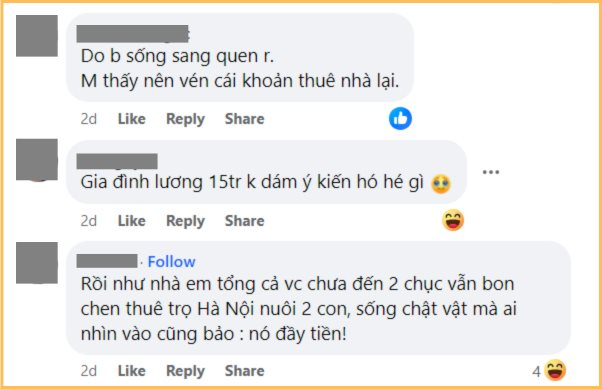

Cũng có người khuyên cô nên giảm khoản tiền thuê nhà lại

"Thu giảm mà chi không muốn giảm thì khuyên kiểu gì nhỉ?"

"Đang nợ mà chi tiêu như thế kia thì stress là đúng rồi"

Thấy được gì từ câu chuyện này?

Đành rằng ngân sách chi tiêu hay mức sống, lối sống ra sao là câu chuyện mang tính cá nhân. Mỗi người một nhu cầu, không thể và cũng không nên phán xét đúng - sai. Tuy nhiên nếu đã đặt mục tiêu tiết kiệm, câu chuyện có thể sẽ rất khác.

1 - Không bao giờ thiếu cách để giảm chi, tiết kiệm

Vấn đề quan trọng chỉ là bạn có chịu áp dụng và chấp nhận “chịu khổ một chút” hay không mà thôi. Để tiết kiệm được tiền, chúng ta có 3 phương án:

- Tăng thu nhập và giữ nguyên mức chi tiêu. - Nếu không thể tăng thu nhập, bắt buộc phải giảm mức chi tiêu. - Vừa tăng thu nhập, vừa giảm chi tiêu.

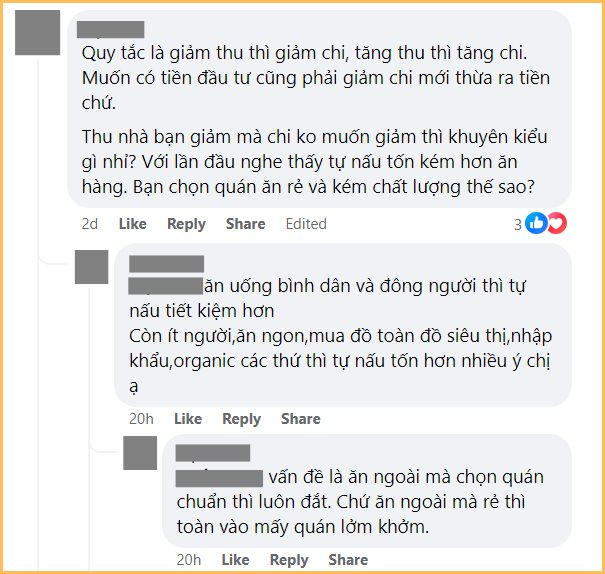

Sở dĩ chia sẻ của cô vợ phía trên khiến nhiều người chán ngán vì cô không chịu giảm mức chi tiêu, cũng không tính tới chuyện đi làm để tăng thu nhập. Mong muốn tiết kiệm rơi vào bế tắc vì bản thân không muốn thay đổi bất cứ điều gì, nhưng vẫn kỳ vọng cuối tháng dư tiền. Như vậy chẳng phải là hão huyền quá sao?

Comment chí mạng!

2 - Tiền tiết kiệm có thể chưa có nhưng bắt buộc phải có quỹ dự phòng

Đừng nhầm lẫn quỹ dự phòng với tiền tiết kiệm. Quỹ dự phòng là khoản tiền tương đương với tiền sinh hoạt phí trong 3-6 tháng, dùng để trang trải khi có việc phát sinh ngoài dự định như thất nghiệp, giảm hoặc mất thu nhập. Trong khi đó, tiền tiết kiệm là khoản tiền dùng cho các mục tiêu lớn như mua nhà, tậu xe,...

Với mức chi tiêu 120 triệu/tháng như của gia đình trong câu chuyện này, họ cần tối thiểu 360 triệu trong quỹ dự phòng thì mới tạm yên tâm.

Sống một mình và sức khỏe tốt, việc không có quỹ dự phòng có thể tạm thời chưa phải điều gì nguy hiểm. Nhưng có con rồi mà vẫn thờ ơ với việc xây dựng quỹ dự phòng, câu chuyện sẽ rất khác, nhất là khi gia đình lại chỉ có một nguồn thu nhập.

Ảnh minh họa

Không có quỹ dự phòng, nếu không may chồng mất việc và con bị ốm, thử hỏi đào đâu ra tiền để trang trải cuộc sống?

3 - Đã có nợ, bắt buộc phải có kế hoạch trả nợ!

Nhìn lại một lượt chia sẻ của cô vợ, chúng ta có thể thấy rằng khoản tiền ăn hoàn toàn không được nhắc tới cụ thể. Thêm vào đó, dù đang có tổng cộng 4 khoản nợ (1 khoản nợ trả góp mua nhà và 3 khoản nợ chưa đến hạn phải trả), nhưng cô cũng không có kế hoạch chi tiết để thanh toán khoản nợ người thân và nợ tín dụng.

Tất cả những yếu tố này đều chỉ chứng minh một điều: Cô vợ này dường như không có thói quen lên kế hoạch chi tiêu hay kế hoạch trả nợ.

Chi tiêu thoải mái, không cần ghi chép cũng chẳng cần lên kế hoạch, vốn đã là việc không nên. Đang gánh nợ mà vẫn giữ thói quen này, thực chẳng khác nào để một “trái bom” trong nhà. Nếu người quen đòi tiền cùng thời điểm khi 2 khoản nợ tín dụng đến lúc phải thanh toán, không biết gia đình sẽ đào đâu ra tiền để trả?

Việc lên kế hoạch trả nợ quan trọng và cấp thiết vì lẽ đó!