Rùng mình với bức ảnh chi tiêu của người có khối tài sản 13 tỷ, sự thật đằng sau khiến tất cả choáng váng

Có nhà, có vàng, thu nhập cũng không thấp nhưng tháng nào cũng thiếu tiền vì “gồng nợ”.

Mới đây, trong một cộng đồng chia sẻ kinh nghiệm, kiến thức quản lý tài chính cá nhân, tâm sự của một cô vợ về số tài sản cũng như số nợ hiện tại của gia đình, khiến ai nấy nghe xong cũng cảm thấy hoảng sợ vì khoản nợ 4 tỷ đồng, và số tiền hơn 63 triệu đồng phải trả ngân hàng mỗi tháng.

“Hiện tại, tháng nào nhà em chi tiêu cũng bị âm, em xin ý kiến các bố mẹ xem có vén được khoản nào không ạ? Nhà e đang ở căn chung cư trị giá 7 tỷ, có 1 căn nhà cho thuê trị giá khoảng 4 tỷ, có 2 tỷ tiền mặt đang để ở vàng, nợ ngân hàng 4 tỷ tiền mặt” - Cô viết.

Mức thu nhập cũng như các khoản chi của gia đình cô trong 1 tháng

Tài sản, mức thu nhập và tình hình chi tiêu, nợ nần của gia đình này có thể tóm tắt như sau:

- Tổng tài sản: 13 tỷ đồng (2 căn chung cư trị giá 11 tỷ đồng, và số vàng trị giá 2 tỷ đồng)

- Tổng thu nhập hàng tháng (tiền lương của 2 vợ chồng, tiền cho thuê nhà): 61.400.000đ

- Tổng nợ phải trả hàng tháng (tiền trả nợ khoản vay 4 tỷ, tiền thanh toán 2 thẻ tín dụng của 2 vợ chồng): 63.119.081đ

- Tiền học hàng tháng của 2 con (học phí ở trường, học thêm tiếng Anh): 15.151.000đ

- Tiền điện nước, phí dịch vụ: 3.384.230đ

- Tiền ăn và tiền tiêu vặt của cả nhà: 8.500.000đ

- Tiền biếu ông bà nội: 2.000.000đ

- Tiền đóng bảo hiểm: 4.330.000đ

Với tình hình hiện tại, rõ ràng, thu nhập của gia đình này hoàn toàn không đủ để trả nợ. Tất cả chi tiêu hàng tháng gần như đều phải dựa vào thẻ tín dụng. Dù tài sản không ít, nhưng rõ ràng, thu không đủ chi nên cảm giác lo lắng, bấp bênh là điều không tránh khỏi.

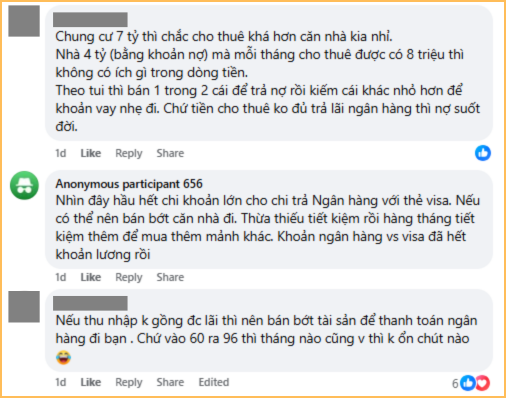

Trong phần bình luận của bài đăng, không ít người khuyên gia đình cô nên bán 1 căn nhà để lấy tiền trả nợ. Vì nhà cho thuê được có 8 triệu, trong khi số nợ của khoản vay 4 tỷ đã lên tới 36 triệu/tháng, cộng thêm việc tháng nào cũng âm tiền, phải sống dựa vào thẻ tín dụng, thì việc giữ lại 1 căn nhà để có nguồn thu nhập thụ động là quyết định có phần không tối ưu.

“Tại sao phải gánh lãi ngân hàng mấy chục triệu cho khoản nợ 4 tỷ, nhưng tài sản bằng đó (ý nói căn nhà 4 tỷ - PV) thì lại đi cho thuê được có 8 triệu/tháng?”

Nhiều người khuyên cô nên bán bớt tài sản để trả nợ, vì giữ khư khư 2 căn nhà và số vàng trị giá 2 tỷ, nhưng tháng nào cũng tiêu âm tiền, thì rõ ràng, như vậy là không tối ưu

Thấy được gì từ chia sẻ của gia đình này?

Tài sản không nhỏ, nợ cũng không nhỏ, thu nhập cũng không phải quá thấp, vậy mà gia đình trong câu chuyện phía trên vẫn rơi vào cảnh thu chẳng đủ chi, không những không tiết kiệm được mà tháng nào cũng phải "vay thẻ tín dụng" mới đủ tiêu.

Ảnh minh họa

Nguyên nhân của tình trạng này chính là gia đình cô sử dụng đòn bẩy tài chính chưa được hợp lý:

- Vay ngân hàng 4 tỷ để mua nhà, mỗi tháng phải trả gần 36 triệu cả gốc và lãi, nhưng nguồn thu nhập thụ động tạo ra lại chỉ được có 8 triệu đồng.

- Thu nhập không đủ trả nợ và chi tiêu, nên tháng nào cũng "vay" hơn 24 triệu từ thẻ tín dụng, tháng sau trả thẻ rồi lại dùng chính số tiền vừa trả để chi tiêu. Vòng lặp nợ nần kéo dài không hồi kết.

Tóm lại, để không rơi vào tình cảnh có phần éo le như gia đình này, đây là 2 việc bạn cần nhớ.

1 - Tổng số nợ không được vượt quá 36% thu nhập

Dù đó là nợ vay mua nhà, mua xe, hay nợ thẻ tín dụng, tổng các khoản nợ mà bạn phải trả hàng tháng, tối đa, chỉ nên chiếm 36% tổng thu nhập. Nhớ mốc này để cân đối, tính toán trước khi đưa ra quyết định vay nợ. Nếu không, rất có thể nhà đã có, nhưng vẫn ngay ngáy lo lắng vì áp lực trả nợ.

Nếu bạn chưa biết: Lời khuyên "tổng số nợ không được vượt quá 36% thu nhập" chính là 1 phần của Quy tắc 28/36 có nguồn gốc từ các ngân hàng Mỹ. Theo quy tắc 28/36: Bạn chỉ nên dành tối đa 28% tổng thu nhập hàng tháng của mình cho khoản vay mua nhà, và tối đa 36% thu nhập cho toàn bộ các khoản vay khác.

2 - Đang nợ, đang chưa quản lý được chi tiêu, tuyệt đối tránh xa thẻ tín dụng

Việc dùng thẻ tín dụng có thể đưa chúng ta vào bẫy ảo tưởng dư dả. Ví dụ, lương của bạn là 15 triệu/tháng, ngân hàng có thể cấp cho bạn thẻ tín dụng với hạn mức 50 triệu. Điều này không có nghĩa là bạn đang có 50 triệu, nhưng bạn lại có cảm giác như thể mình đang thực sự có 50 triệu. Lúc này, hành vi tiêu dùng của bạn sẽ nương theo con số 50 triệu; chứ không còn nằm ở 15 triệu nữa.

Và chỉ cần bạn duy trì hành vi tiêu dùng như vậy trong một vài năm, thậm chí là vài tháng, chẳng mấy chốc sẽ đến lúc mức chi tiêu hàng tháng của bạn vượt qua mức thu nhập hàng tháng. Vòng xoáy nợ nần cũng từ đó mà ra.